Eine Geschäftsreise kann es kostentechnisch ganz schön in sich haben. Mit Übernachtungen, An- und Abreise und allen Ausgaben, die vor Ort anfallen, können schnell beachtliche Summen zusammenkommen. Mithilfe einer Reisekostenabrechnung lassen sich die finanziellen Aufwendungen rund um eine Auswärtstätigkeit übersichtlich darlegen und geltend machen. Damit handelt es sich bei der Abrechnung um ein wichtiges Dokument für die Kostenrückerstattung – sowohl aus Sicht der Mitarbeiter:innen als auch aus Sicht des Unternehmens.

Definition: Was versteht man unter einer Reisekostenabrechnung?

Im Kontext einer geschäftlichen Reise fallen verschiedenste Kosten an – manche davon werden im Voraus von der Buchhaltung des Unternehmens beglichen, andere zahlen die Reisenden direkt vor Ort und wieder andere flattern erst nach einiger Zeit mit der nächsten Rechnung ins Büro.

Um bei all den einzelnen Rechnungen und Quittungen nicht den Überblick zu verlieren, werden die einzelnen Kostenpunkte, für die Mitarbeiter:innen im Rahmen einer Geschäftsreise aufkommen, in einer Reisekostenabrechnung zusammengetragen. Anhand dieser Aufschlüsselung werden die von den Reisenden übernommenen Kosten in vollem Umfang ersichtlich.

Neben den einzelnen Beträgen enthält die tabellarisch organisierte Reisekostenabrechnung in der Regel auch nähere Informationen zu den getätigten Ausgaben. Dazu gehören Angaben bezüglich:

- Reisezeit

- Reisezweck

- Reiseort

- Art der gelisteten Reisekosten

Vollständig ist die Reisekostenabrechnung aber erst dann, wenn zu den gelisteten Kosten auch Nachweise vorliegen – in Form von Tickets, Quittungen, Rechnungen oder Eigenbelegen. Derartige Nachweise sind vor allem für das Finanzamt wichtig, erleichtern aber auch den Kolleg:innen in der Buchhaltung die Arbeit.

Mithilfe dieser detailgetreuen Auflistung lassen sich die Kosten, die rund um eine Dienstreise entstehen, korrekt aufteilen, begleichen und rückerstatten sowie vor allem auch rekonstruieren und nachvollziehen. So bleiben die Reisenden nicht auf den Kosten sitzen, der Arbeitgeber kann die Ausgaben entsprechend bei der Steuer geltend machen und die zuständigen Reise-Manager:innen bekommen ein Gespür dafür, welche Kosten im Zuge einer Auswärtstätigkeit tatsächlich anfallen. Es entsteht eine Win-Win-Situation – und das bei vergleichsweise geringem Aufwand.

Übrigens: Gesetzlich verpflichtend ist die Erstellung einer solchen Reisekostenabrechnung nicht. Da letztlich aber alle Beteiligten davon profitieren, hat sich diese Methode in vielen Unternehmen durchgesetzt.

Spesenabrechnung vs. Reisekostenabrechnung – der kleine, aber feine Unterschied

Vielerorts werden die beiden Begriffe synonym genutzt. „Spesen“ fungiert dann als eher umgangssprachliche Bezeichnung für „Reisekosten“, womit die Spesenabrechnung automatisch zur Reisekostenabrechnung wird.

Streng genommen sind Spesen aber nur die Mehraufwendungen für das leibliche Wohl. Diese gehören zwar zu den Reisekosten, machen jedoch lediglich einen Teil des großen Ganzen aus. Die Spesenabrechnung ist somit Teil der Reisekostenabrechnung, lässt aber Fahrt- und Übernachtungskosten sowie sämtliche Reisenebenkosten außen vor. Damit ist eine Gleichsetzung der Reisekostenabrechnung mit der Spesenabrechnung also nicht ganz korrekt. Zumindest dann nicht, wenn man es genau nimmt.

Unser Tipp: Was Ihr Gegenüber unter Spesen fasst, lässt sich am besten herausfinden, indem Sie miteinander ins Gespräch kommen. Auf diese Weise können Sie Missverständnisse vermeiden – und vielleicht sogar mit ein wenig Insider-Wissen punkten.

Umfang: Was kann man als Reisekosten abrechnen?

Die erstattungsfähigen Reisekosten setzen sich aus vier Kostenarten zusammen:

- Fahrtkosten

- Übernachtungskosten

- Verpflegungsmehraufwand

- Reisenebenkosten

Im Zuge der Reisekostenabrechnung können die Reisenden ihre Ausgaben jeweils einer dieser vier Kostenarten zuordnen.

Damit die Reisekostenabrechnung am Ende keine bösen Überraschungen mit sich bringt, ist es wichtig, dass alle Mitarbeiter:innen schon im Voraus bestens darüber Bescheid wissen, welche Kosten bei einer Dienstreise vom Arbeitgeber übernommen werden und nach welchem Prinzip die Erstattung erfolgt. All diese Informationen können Sie in Ihrer unternehmenseigenen Reiserichtlinie festhalten.

Fahrtkosten

Der größte Anteil der Fahrtkosten entfällt auf die An- und Abreise. Hinzu kommen unter Umständen weitere Fahrten am Zielort, zum Beispiel vom Hotel zur Messe oder zum Kund:innentermin, sowie Zwischenfahrten von einer Arbeitsstätte zur nächsten.

Derartige Fahrten können mit verschiedenen Verkehrsmitteln zurückgelegt werden – zum Beispiel mit dem Flugzeug, der Bahn oder mit einem PKW. In den meisten Fällen erfolgt die Rückerstattung der entstehenden Kosten nach dem 1:1-Prinzip, also in voller Höhe.

Fahrten im privaten PKW sowie in einem Dienstwagen der Firma stellen hierbei aber eine Ausnahme dar und werden mit Blick auf die Fahrtkosten anders behandelt. Der Grund dafür ist ziemlich einfach: Wer seine Dienstreise mit öffentlichen Verkehrsmitteln oder einem gemieteten Wagen bestreitet, erhält mit dem Ticket oder der Rechnung einen Beleg, auf dem die zu zahlenden Kosten eindeutig aufgeführt werden. Nutzen Reisende hingegen ihren privaten PKW oder einen Firmenwagen, ist das nicht der Fall und die Kosten lassen sich nicht eindeutig rekonstruieren.

| Verkehrsmittel | Art der Fahrtkostenerstattung |

|---|---|

| Flugzeug | Erstattung in vollem Umfang |

| Zug, Bahn, Bus | Erstattung in vollem Umfang |

| Taxi | Erstattung in vollem Umfang |

| Mietwagen | Erstattung in vollem Umfang |

| Eigener PKW | Kilometerpauschale oder Kilometersatz |

| Dienstwagen | Kosten zahlt der Arbeitgeber ohnehin |

Fahrtkosten bei Fahrten mit privatem PKW

Während bei einem Firmenwagen die Kosten ohnehin vom Arbeitgeber getragen werden, liegen bei einem Privatwagen alle Aufwendungen vom Sprit bis zu den Versicherungen bei dem/der Arbeitnehmer:in selbst. Daher läuft die Rückabwicklung der Kosten bei Reisen mit einem privaten Fahrzeug etwas anders. Hier greift entweder die Kilometerpauschale oder der fahrzeugindividuelle Kilometersatz.

Bei der Kilometerpauschale handelt es sich, wie der Name schon sagt, um einen Pauschalbetrag. Hierbei erhalten Arbeitnehmer:innen 30 Cent pro gefahrenen Kilometer. Handelt es sich bei dem Fahrzeug um ein Motorrad, liegt der Satz bei 20 Cent pro Kilometer.

Der Kilometersatz hingegen ist kein Pauschalbetrag, sondern spiegelt die individuellen Kosten, die ein Fahrzeug verursacht. Alle anfallenden Jahresausgaben werden für die Ermittlung des individuellen Kilometersatzes addiert und anschließend durch die Anzahl der gefahrenen Kilometer geteilt. Das Ergebnis ist der individuelle Kilometersatz, der dann anteilig für jeden dienstlich gefahrenen Kilometer eingefordert werden kann. Erfahrungsgemäß handelt es sich hierbei um die gewinnbringendere Option, die allerdings auch mit einem deutlich höheren Aufwand einhergeht. Schließlich müssen über einen Zeitraum von einem Jahr alle Belege für Zahlungen, die mit dem Auto in Zusammenhang stehen, akribisch gesammelt werden.

Grundvoraussetzung für die Erstattung von Kilometerpauschale und Kilometersatz ist, dass die Mitarbeiter:innen ein Fahrtenbuch führen, in dem alle beruflich zurückgelegten Strecken gelistet sind. Das gilt übrigens auch dann, wenn die Reisenden mit einem Firmenwagen unterwegs sind.

Übernachtungskosten

Während einer Dienstreise kommen die Mitarbeiter:innen in der Regel in Hotels oder Ferienwohnungen unter. Die Kosten für die Übernachtung können im Zuge der Reisekostenabrechnung beim Arbeitgeber eingereicht und von diesem bei der Steuer als Betriebsausgaben abgesetzt werden. Eine Voraussetzung dafür, dass die Kosten vollumfänglich übernommen werden, ist die Vorlage einer entsprechenden Hotelrechnung oder eines Eigenbelegs, der die Hotelrechnung ersetzt.

Wie hoch der Preis für eine Übernachtung maximal sein darf und welche Bestimmungen für Hotels und Ferienwohnungen gelten, sollte in der Reiserichtlinie Ihres Unternehmens geregelt sein. Um Buchungen außerhalb der Richtlinie von Vornherein zu umgehen und für eine höhere Compliance zu sorgen, können Sie als Arbeitgeber mit einer automatisierten Richtlinie arbeiten. Was das ist und wie das funktioniert, erklären wir Ihnen in unserem Guide zum Thema Reiserichtlinien für Geschäftsreisen.

Wenn weder Hotelrechnung noch Eigenbeleg vorliegt, kann stattdessen eine Übernachtungspauschale steuerfrei vom Arbeitgeber oder im Rahmen der Steuererklärung ausgezahlt werden. Mit einem Pauschbetrag von 20 Euro liegt Deutschland weit unter dem Durchschnitt. Einen Überblick über die Pauschsätze für Übernachtungskosten weltweit liefert das Bundesfinanzministerium.

Verpflegungsmehraufwand

Auch für die Verpflegung der Dienstreisenden entstehen im Verlauf eines Aufenthalts diverse Kosten. Frühstück, Mittag, Abendessen – all das will bezahlt werden und fällt oftmals teurer aus als zu Hause. Hier bietet die Verpflegungspauschale eine sehr praktikable Lösung. Mithilfe der Pauschale sollen nicht die gesamten Ausgaben gedeckt werden, die Arbeitnehmer:innen während einer Reise für ihr leibliches Wohl tätigen, sondern lediglich der Verpflegungsmehraufwand, der im Vergleich zu den regulären Ausgaben entsteht.

Die Auszahlung der Verpflegungspauschale kann entweder durch den Arbeitgeber oder als Werbungskosten im Rahmen der Steuererklärung erfolgen und bedarf keines konkreten Nachweises in Form von Zahlungsbelegen oder Ähnlichem.

Unterschieden wird zwischen einem kleinen Spesensatz von 14 Euro und einem großen Spesensatz von 28 Euro – innerhalb Deutschlands im Jahr 2022. Die kleine Pauschale gilt für An- und Abreisetage sowie bei Auswärtstätigkeiten mit einer Dauer von mehr als 8 Stunden. Der höhere Satz hingegen gilt ab einer Dauer von 24 Stunden – sprich für jeden vollen Tag einer Dienstreise.

Alle Informationen rund um die Verpflegungspauschale sowie die gültigen Spesensätze im Ausland und potenzielle Kürzungen der Pauschale finden Sie ebenfalls in unserem Reiserichtlinien-Guide.

Reisenebenkosten

Die vielseitigste Kategorie in der Reisekostenabrechnung stellen sicherlich die Reisenebenkosten dar. Unter dieser Kostenart werden all jene Ausgaben gesammelt, die weder der An- oder Abreise noch der Übernachtung oder der Versorgung zuzuordnen sind, aber während einer Auswärtstätigkeit für Reisende anfallen, ohne dabei dem persönlichen Vergnügen zu dienen.

Zu den gängigsten Reisenebenkosten zählen beispielsweise:

- Trinkgelder

- Gepäckaufbewahrung oder Gepäckversicherung

- Telefon- und Internetgebühren

- Park- und Mautgebühren

- Eintrittsgelder für dienstliche Veranstaltungen

- Portokosten

Hinzu kommen außerdem Sonderkosten, die beispielsweise durch einen Unfall oder durch anderweitige Notfälle entstehen. Auch jegliche Versicherungen, die für Mitarbeiter:innen anlässlich einer Geschäftsreise abgeschlossen werden, lassen sich zu den Reisenebenkosten zählen. Meist werden diese aber schon im Voraus abgeschlossen und durch den Arbeitgeber beglichen, sodass keine Rückerstattung der Beträge nötig ist.

Je nach Reiserichtlinie können auch Taxifahrten und Automietgebühren vor Ort als Reisenebenkosten statt als Fahrtkosten gewertet werden. Erstattet werden die Ausgaben den Mitarbeiter:innen aber so oder so, unabhängig davon, welcher Kostenart sie zugeordnet sind.

Oftmals handelt es sich bei den Reisenebenkosten um viele kleinere Posten. Addiert man all die einzelnen Beträge, können dennoch ordentliche Summen entstehen. Gerade deshalb – und weil die Abrechnung nicht über Pauschalen erfolgen kann – ist es bei dieser Art von Reisekosten besonders wichtig, sämtliche Belege aufzubewahren oder durch Eigenbelege zu ersetzen. Ohne die entsprechenden Nachweise kann der Arbeitgeber die Rückerstattung der Kosten verweigern oder aber selbst auf den Kosten sitzen bleiben.

Erstattung: Wer zahlt wem was?

Reisekosten, die während einer Dienstreise für Fahrten und Übernachtungen entstehen, sowie sämtliche Reisenebenkosten können Arbeitgeber ihren Arbeitnehmer:innen steuerfrei zurückerstatten, sofern der Reisekostenabrechnung ein Zahlungsbeleg beiliegt. Aus steuerlicher Sicht gelten die getätigten Ausgaben dann als Betriebsausgaben und können daher geltend gemacht werden.

Tipp: Geht ein Beleg verloren, kann als Ersatz ein sogenannter Eigenbeleg erstellt werden, der neben dem Betrag auch Informationen zum Zahlungsempfänger sowie das Zahlungsdatum und den Zweck enthält.

Sämtliche Kosten für Mahlzeiten und Co. werden in der Regel über die Verpflegungspauschale abgewickelt. Da es sich hierbei um gesetzliche Pauschbeträge handelt, die allen Dienstreisenden ab einer Reisedauer von acht Stunden zustehen, werden für die Auszahlung der Verpflegungspauschale keine Quittungen benötigt. Der Arbeitgeber kann die hierdurch entstehenden Kosten ebenfalls bei der Steuer geltend machen. Werden jedoch einzelne Mahlzeiten gestellt, beispielsweise in Form eines Hotelfrühstücks, ist die Verpflegungspauschale entsprechend zu kürzen.

Liegt für eine Übernachtung im Hotel oder in einer Ferienwohnung kein Nachweis vor, können Arbeitnehmer:innen zumindest eine Übernachtungspauschale erstattet bekommen.

Grundsätzlich ist der Arbeitgeber nicht dazu verpflichtet, den Reisenden die Verpflegungs- und Übernachtungspauschale auszuzahlen. Wer vom Arbeitgeber keine Zahlung der Pauschalen erhält, kann diese bei der Steuererklärung als Werbungskosten angeben und sich das Geld auf diese Weise zurückholen. Eine doppelte Auszahlung – sprich durch den Arbeitgeber und über die Steuererklärung – ist allerdings nicht möglich.

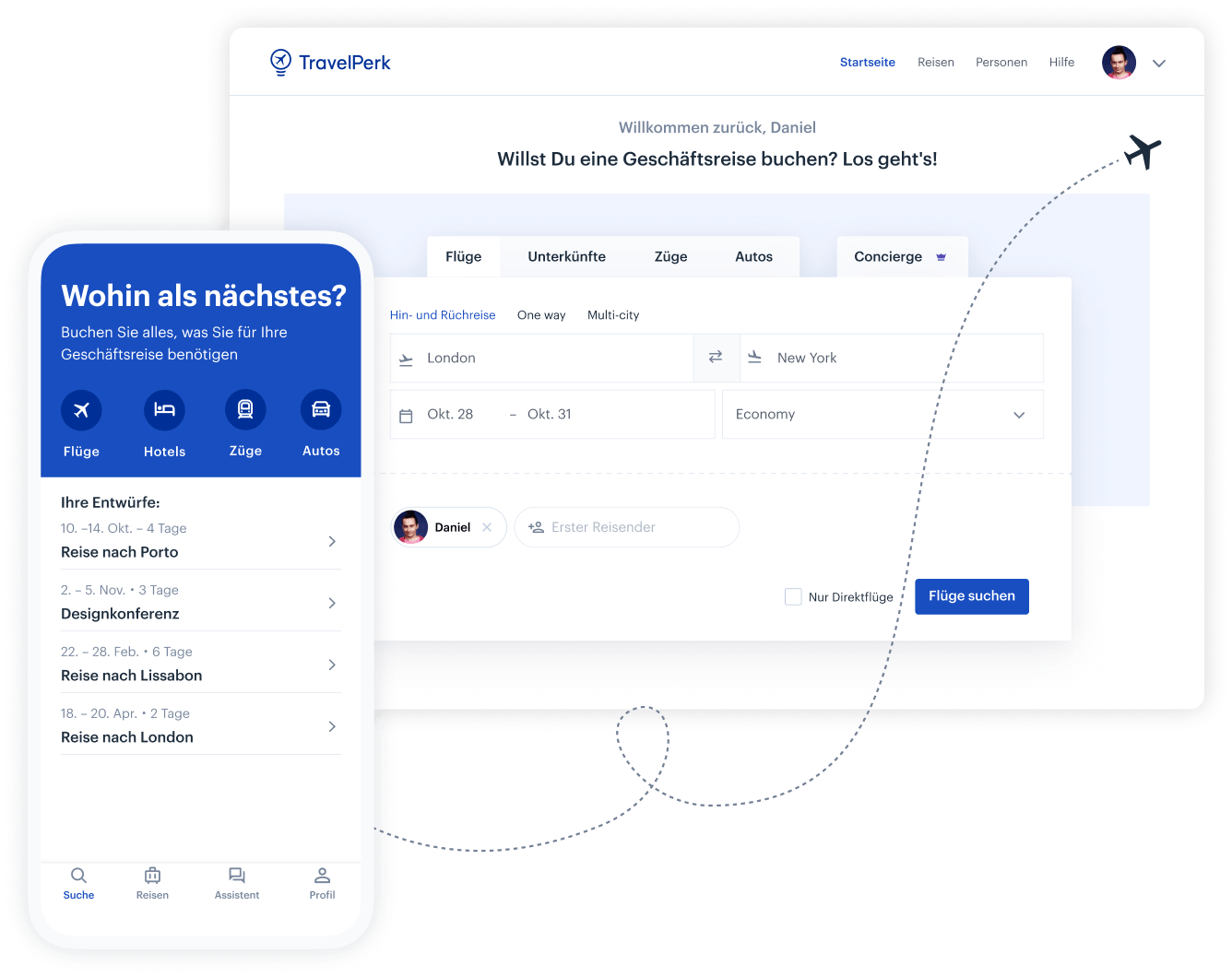

Noch einfacher lassen sich die Reisekosten rekonstruieren und abwickeln, indem Sie das Ausgabenmanagement über eine Softwarelösung abbilden. So läuft die Verwaltung aller Rechnungen und Reisekosten über eine einzige Plattform. Das wiederum spart eine Menge mühsame Papiersammelei und bringt maximale Transparenz und Übersichtlichkeit – für Reisende, Reise-Manager:innen, Buchhalter:innen und in letzter Konsequenz auch fürs Finanzamt.

FAQ – häufige Fragen rund um die Reisekostenabrechnung

Eine Reisekostenpauschale an sich gibt es nicht. Allerdings erfolgt die Erstattung einiger Reisekostenkategorien in Form von Pauschalen. Wenn Mitarbeiter:innen Dienstreisen mit ihrem eigenen PKW erledigen, kann die Abrechnung beispielsweise über die Kilometerpauschale mit 30 Cent pro Kilometer erfolgen. Für Verpflegungsmehraufwendungen erhalten Reisende eine Verpflegungspauschale von 14 Euro bzw. 28 Euro pro Tag, je nach Länge des Aufenthalts. Für Übernachtungen, für die keine Rechnung vorliegt, steht Arbeitnehmer:innen eine Übernachtungspauschale in Höhe von 20 Euro pro Tag zu. Bei Geschäftsreisen im Ausland weichen die jeweiligen Pauschsätze für Verpflegung und Übernachtung ab.

Die Erstellung einer Reisekostenabrechnung ist gesetzlich nicht verpflichtend. Sie ist allerdings erforderlich, wenn Arbeitgeber ihren Mitarbeiter:innen die Kosten, für die sie während einer Dienstreise aufkommen, steuerfrei zurückerstatten möchten, ohne dabei selbst große Verluste zu machen. Als Arbeitgeber können Sie Reisekosten, bestehend aus Fahrtkosten, Übernachtungskosten, Verpflegungsmehraufwand und Reisenebenkosten, bei der Steuer als Betriebskosten geltend machen – sofern eine Reisekostenabrechnung samt Zahlungsnachweisen vorhanden ist, die belegt, dass eine Dienstreise im besagten Umfang stattgefunden hat.

Eine Reise gilt als Dienstreise, sobald die Mitarbeiter:innen acht Stunden oder länger geschäftlich fernab ihrer primären Arbeitsstätte unterwegs sind – beispielsweise aufgrund eines Termins bei Kund:innen, einer Messe oder Konferenz oder des Besuchs einer Außenstelle.

Gestalten Sie Geschäftsreisen einfacher. Für immer.

- Erleben Sie unsere Plattform in Aktion. Tausende von Unternehmen auf der ganzen Welt vertrauen auf TravelPerk. Es vereinfacht die Verwaltung von Geschäftsreisen durch mehr Flexibilität, volle Kontrolle über die Ausgaben mit einfachen Berichten und Optionen zum Ausgleich Ihres ökologischen Fußabdrucks.

- Hier finden Sie Hunderte von Ressourcen rund um das Thema Geschäftsreisen, von Tipps für nachhaltigeres Reisen bis hin zu Ratschlägen für die Erstellung einer Geschäftsreise Richtlinie und die Verwaltung Ihrer Ausgaben. Unsere neuesten E-Books und Blog-Beiträge haben für Sie alle Infos.

- Verpassen Sie nie wieder ein Update. Bleiben Sie mit uns auf sozialen Netzwerken in Kontakt, um die neuesten Produktveröffentlichungen, bevorstehende Veranstaltungen und druckfrische Artikel zu erhalten.