Kilometergeld in der Schweiz

Immer wieder stellt sich die Frage: Welche Aufwände für welche Wege muss mein Arbeitgeber mir erstatten? In manchen Fällen ist der Arbeitgeber klar verpflichtet, die Kosten für Sprit, Unterkunft oder Spesen zu ersetzen. Aber eben nicht immer. Wir haben das Kilometergeld vom Arbeitgeber unter die Lupe genommen, erklären, in welchen Fällen der Arbeitgeber zahlen muss und welche Wege und Kosten in die Kategorie Privatsache fallen.

Wie funktioniert das Kilometergeld vom Arbeitgeber?

Wenn es um das Kilometergeld, also Fahrtkosten vom Arbeitgeber geht, ist es wichtig zu unterscheiden: Was ist ein Dienstweg oder eine Dienstreise und wann handelt es sich um den Weg zur Arbeit? Wenn ein Arbeitnehmer von Zuhause mit seinem eigenen PKW direkt zum Arbeitsplatz fährt, handelt es sich dabei um den Arbeitsweg. Dieser wird nicht vom Arbeitgeber erstattet. Wenn ein Arbeitnehmer aber vom Homeoffice direkt zu einem Geschäftstermin fährt, handelt es sich um einen Dienstweg. Auch der Weg vom Geschäftstermin wieder direkt ins Homeoffice wäre dann ein Dienstweg und der Aufwand müsste per Kilometergeld ausgeglichen werden. Der Weg zur Arbeit gilt dagegen als Privatsache und diese Fahrtkosten vom Arbeitgeber zurückzuerhalten, ist pure Kulanz.

Pauschalen für das Kilometergeld in der Schweiz

Bei einem klar erkennbaren Dienstweg oder einer Dienstreise, die der Arbeitnehmer mit seinem privaten Auto unternimmt, müsste der Arbeitgeber übrigens nicht nur das Benzin bezahlen. Zusätzlich müssten auch Öl, Autowäsche, Frostschutzmittel, Reparaturen, Steuern, Vignette, Kosten für die Haftpflichtversicherung und die Amortisation des Wagens erstattet werden. Und diese Fahrtkosten müssten Arbeitgeber berechnen. Um diese Sache einfacher zu gestalten, gelten Pauschalen.

Der Touring Club Swiss – kurz TCS – gibt zur Übersicht über die geltenden Pauschalen jedes Jahr eine neue Tabelle heraus, der man die entsprechenden Beträge entnehmen kann. Durchschnittlich gelten CHF 0,70 pro Kilometer bei einem durchschnittlichen PKW mit normalem Spritverbrauch. Damit sind Abnutzung, Reparatur, Versicherung und Treibstoff automatisch abgegolten. Verbraucht der eigene PKW überdurchschnittlich viel Treibstoff, sollten die Fahrtkosten mit dem Arbeitgeber abgesprochen werden - und wie damit umzugehen ist. Es kann zum Beispiel ein höheres Kilometergeld vereinbart oder doch ein Dienstwagen gestellt werden.

Fahrtenbuch und Co. - die Fahrtkosten vom Arbeitgeber berechnen

Damit sowohl Arbeitgeber und Arbeitnehmer die Übersicht über die Wege und Kosten behalten, bietet es sich an, ein Fahrtenbuch anzulegen, um ganz einfach die Fahrtkosten vom Arbeitgeber berechnen zu können. Dadurch ist die Berechnung des Kilometergeldes einfacher und der Arbeitgeber erhält einen Beleg. Übrigens sind die gesetzlichen Vorgaben zum Kilometergeld und der Spesenabrechnung unumstößlich. Wer in seinem Arbeitsvertrag alternative Klauseln findet, sollte direkt zur Klärung schreiten, da diese Klauseln nicht gültig sind.

Was kann nicht per Kilometergeld vom Arbeitgeber abgegolten werden?

Die Antwort liegt auf der Hand: Alles, was als privater Aufwand betrachtet wird, darf nicht als Geschäftsaufwand erstattet werden. Das sind etwa Tankquittungen, Services wie Autowäsche, Verkehrssteuern, Kfz-Versicherungen und so weiter. Auch der Kaffee an der Tankstelle auf dem Weg zur Arbeit fällt unter Privatvergnügen und wird daher vom Arbeitgeber nicht übernommen. Sollte der Arbeitnehmer einen weiten Weg zur Arbeit haben, steht ihm frei umzuziehen oder den Arbeitsplatz zu wechseln – ein Argument dafür, dass der Arbeitgeber die Fahrtkosten tragen soll, ist ein weit entfernter Wohnsitz nicht.

Fahrtkosten in der Steuererklärung

Als Arbeitnehmer kann man die Fahrtkosten – also die zwischen Wohn- und Arbeitsort – in der Steuererklärung angeben. Dazu gibt es ein gesondertes Formular. Das gilt nicht nur für Kosten, die Autofahrten zum Arbeitsplatz verursachen, sondern auch für Tickets für die öffentlichen Verkehrsmittel. Allerdings gelten dahin gehend in jedem Kanton andere Regeln. Der Kanton Zürich etwa hat einen Maximalbetrag von 5000 Franken für die Fahrtkosten in der Steuererklärung eingeführt.

Welche Beträge gelten für das Kilometergeld in der Schweiz?

Wie zuvor erwähnt: Jedes Jahr gibt der Touring Club Schweiz eine aktuelle Tabelle mit den Pauschalen zum Kilometergeld vom Arbeitgeber heraus. Dieser Tabelle kann man die geltenden Sätze entnehmen und entsprechend das Kilometergeld für die Arbeitstage pro Jahr berechnen.

Angenommen ein Arbeitnehmer fährt an fünf Tagen pro Woche eine Strecke von 50 Kilometern, um zur Arbeit zu kommen, dann multipliziert man 50 * 2 - Hin- und Rückweg ergeben 100 Kilometer - und dann 100 mit 5. Der Arbeitnehmer fährt in der Woche 500 Kilometer, also 2500 Kilometer im Monat. Im Jahr sind das 30.000. Diesen Betrag multipliziert man mit der gültigen Kilometerpauschale aus der TCS-Tabelle. Die Kosten pro Kilometer liegen in der Regel zwischen 45 und 90 Rappen.

Nehmen wir also an, dass für den Fahrzeugtyp eine Pauschale von 75 Rappen gilt, dann ergibt sich pro Jahr ein Kilometergeld von 22500 CHF.

Diesen Betrag – falls im Kanton kein Maximalbetrag gilt – kann der Arbeitnehmer nun in seiner Steuererklärung geltend machen und so seine Steuerschuld senken.

Kilometergeld als Selbstständiger

Auch als Selbstständiger kann man Kilometergeld in der Steuererklärung geltend machen. Wenn der PKW einer selbstständig agierenden Person zu mehr als 50 Prozent für geschäftliche Zwecke genutzt wird, gilt das Auto gemäß Präponderanzmethode schon beim Kauf als Geschäftsvermögen.

Fazit

Fassen wir noch einmal zusammen: das Kilometergeld wird dann gezahlt, wenn ein Arbeitnehmer eine Dienstreise im eigenen PKW unternommen hat. Der Weg zur Arbeit wird dagegen als Privatvergnügen betrachtet und nicht erstattet, kann aber in der Steuererklärung geltend gemacht werden. In der TCS-Tabelle findet man jedes Jahr die aktuellen Beträge pro Kilometer, die in der Schweiz gelten. Und auch als Selbstständiger kann man Fahrtkosten in der Steuererklärung ansetzen. Die Berechnung des Kilometergeldes ist denkbar einfach: Die Anzahl der Arbeitstage multipliziert mit den gefahrenen Kilometern pro Tag multipliziert mit dem geltenden Pauschalbetrag.

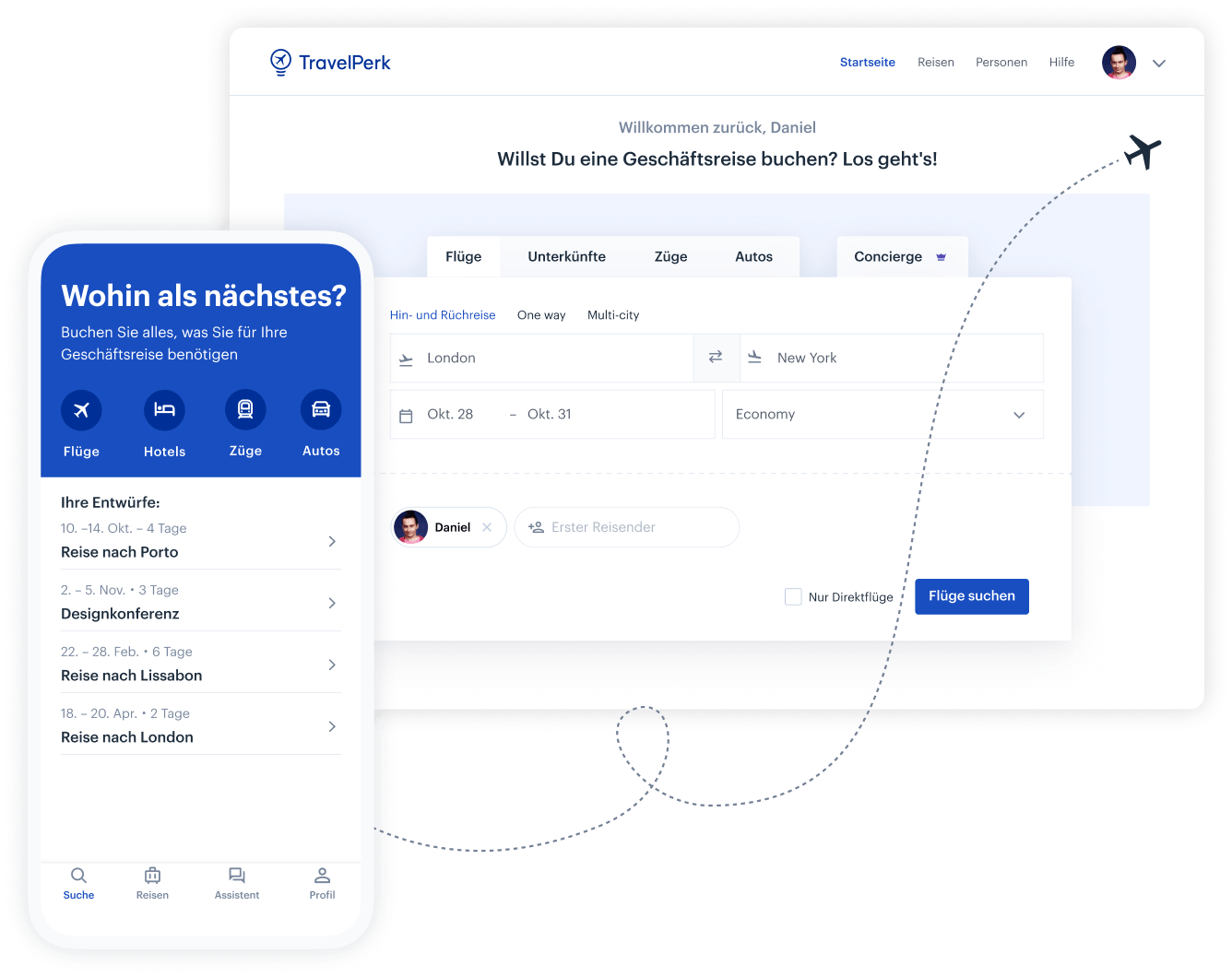

Mithilfe einer App bzw. einer Softwarelösung wie Travelperks lässt sich ein guter Überblick über anstehende Dienstreisen und Buchungen gewinnen. Damit spart man Zeit und kann alle Ausgaben hervorragend nachvollziehen. Das ist hilfreich für die Buchhaltung - und deckt Spesenbetrug rasch auf. Zusätzlich sparen Angestellte Zeit und halten dank automatischer Erinnerungen Deadlines genau ein.

FAQs

Welche Kilometergeldpauschalen gelten in der Schweiz?

Als Kilometergeld vom Arbeitgeber können Pauschalen angesetzt werden. Diese liegen je nach Wagentyp bei ca. 75 Rappen. Genaue Angaben sind der THC-Tabelle zu entnehmen.

Kann ich als Arbeitnehmer meine Fahrtkosten in der Steuererklärung angeben?

Ja. Jegliche Kosten, die durch den Weg zur Arbeit entstehen, können in der Steuererklärung angegeben werden. Also auch S-Bahn- und U-Bahn-Tickets. Für diese Kosten gibt es ein gesondertes Formular.

Wie kann ich die Fahrtkosten vom Arbeitgeber berechnen?

Zunächst einmal sollte ein Fahrtenbuch angelegt und präzise geführt werden. Dann berechnet man die Gesamtzahl der gefahrenen Kilometer und multipliziert das Ergebnis mit der geltenden Pauschale. Das Fahrtenbuch sollte auch dem Arbeitgeber vorgelegt werden, damit dieser einen Beleg für seine Buchhaltung hat.